آشنایی با انواع خط روند در تحلیل تکنیکال

اگر از قبل با بازارهای مالی آشنا باشید، شاید اصطلاح خط روند برایتان آشنا باشد. روند نشاندهنده جهت حرکت بازار در بازههای زمانی مختلف است که بهصورت کلی به سه بخش صعودی، نزولی و خنثی تقسیمبندی میشود.

استراتژی معاملاتی در هر کدام از این ۳ حالت، متفاوت است و نمیتوان رفتار مشابهی در مواجهه با انواع روند در بازارهای مالی اتخاذ کرد، به همین خاطر، باید انواع خط روند را بشناسید و آگاه باشید که در برخورد با آنها کدام استراتژی بهتر عمل میکند. در چنین حالتی، نسبت به روند بازار مالی مورد نظرتان مانند، بازار طلا، فارکس، ارز دیجیتال و غیره بهترین عملکرد را خواهید داشت. در این مقاله قصد داریم شما را با انواع خط روند در بازارهای مالی آشنا کنیم، پس با ما همراه باشید!

روند چیست؟

در واقع زمانی که افزایش یا کاهش قیمت در یک جهت شکل بگیرد، نظم خاصی در این تغییرات به وجود میآید که منجر به تشکیل روند میشود.

همانطور که قبلتر گفته شد، انواع خط روند شامل روند صعودی، روند نزولی و روند خنثی میشود که در ادامه بیشتر در رابطه با آنها صحبت خواهیم کرد. لازم به ذکر است که در تحلیل تکنیکال فقط همین سه حالت روند را داریم و حالت دیگری وجود ندارد.

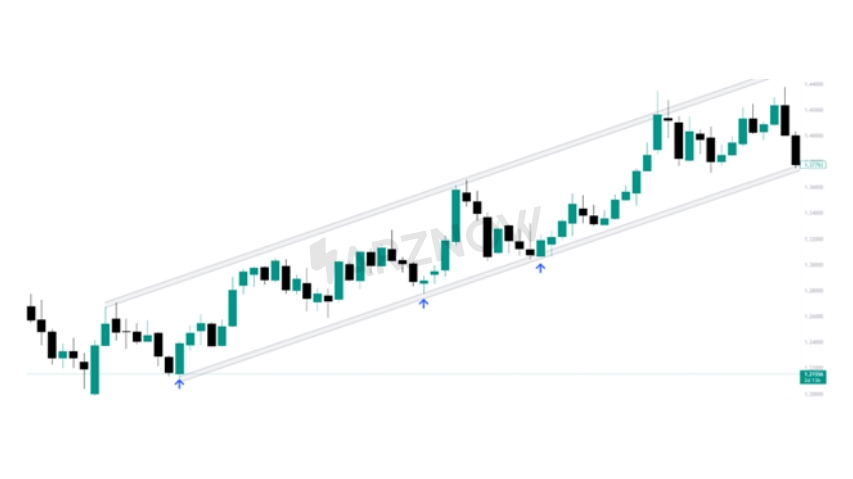

روند صعودی

در نمودار تکنیکال، زمانی که قیمت سقف بالاتر از سقف قبلی بوده و قیمت کف نیز بالاتر از کف قبلی باشد، روند «صعودی» (Uptrend) شکل خواهد گرفت. درحالیکه فروشندگان علاقه دارند، خرید قبل خودشان را به قیمتی بالاتر از قبل خود بفروشند، خریداران جدیدتر هم تمایل دارند، طی این روند، سهام را در قیمت بیشتری خریداری نمایند. در چنین حالتی، خط روند صعودی ما، تحت عنوان حمایت عمل خواهد کرد.

روند نزولی

در تحلیل تکنیکال، روند «نزولی» (Downtrend) زمانی شکل میگیرید که قیمت ما، سقفهای پایینتر از سقف پیشین و کفهای پایینتر از کف پیشین را شکل دهد. پس در تحلیل تکنیکال، روند نزولی دقیقا برعکس روند صعودی عمل میکند. در این حالت، خط روند ما، نقاط سقف را بهم وصل میکند. پس نتیجه میگیریم که روند نزولی مانند مقاومت مورب خواهد بود.

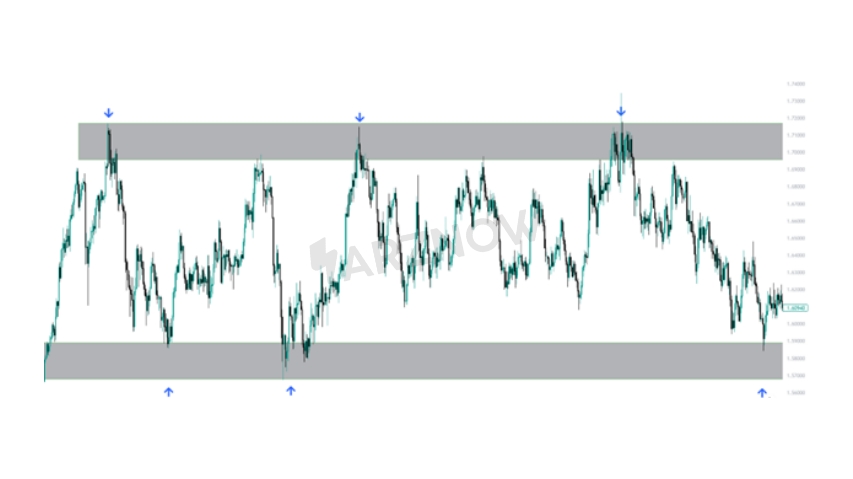

روند خنثی

همانطور که از نامش پیداست، در یک روند خنثی، قیمت سمت و سوی مشخص و قابل پیشبینی ندارد و ممکن است حرکت بعدی آن، نزولی یا صعودی باشد. تحت چننی شرایطی، سهام میان دو سطح حمایت و مقاومت حرکت میکند و تنها راه تریدر این است که میان کف و سقف قیمت، با کسب سود بسیار کم معامله کند.

نحوه رسم خط روند

در روند صعودی، از نقاط کف و در روند نزولی از نقاط سقف، برای ترسیم خط روند استفاده میشود. البته برای کشیدن خطوط روند از ۲ نقطه استفاده میشود، با این حال، بهمنظور جلوگیری از اشتباه، خط روندی بهتر است که ۳ نقطه را پوشش دهد.

شکست خط روند

وقتی صحبت از تحلیل تکنیکال به میان میآید، هیچ خط روندی وجود ندارد که تا ابد ادامه پیدا کند. بعد از این که خط روند اعتبار خود را از دست بدهد، قیمت را شکسته و روند جدیدی شروع میشود. شکست خط روند زمانی اتفاق میافتد که الگوی شمعی پرقدرت، خطوط روندی که رسیم کردیم را بهسمت بیرون شکسته و در همان نقطه بسته بشود. گاهی معامله با شکت خط روند، نتیجه مطلوبی به همراه دارد.

روندها به چهار دسته تقسیم میشوند.

- روند بسیار قوی: روندی بسیار قوی خواهد بود که در روند صعودی سقف را بشکند و پولبک نزند و به مسیر خود ادامه دهد. همچنین مانند روند صعودی در روند نزولی نیز قیمت کف را میشکند، پولبک نمیزند و به مسیر خود ادامه میدهد.

- روند قوی: روند قوی، در روند صعودی سقف را میشکند، پولبک میزند و به مسیر خود ادامه میدهد و در روند نزولی نیز، قیمت کف را میشکند، پولبک میزند و به مسیر ادامه میدهد.

- روند متوسط: این نوع از روند، در روند صعودی سقف قبلی را میشکند، به آن چندین پولبک میزند و به مسیر ادامه میدهد. همچنین در روند نزولی، قیمت کف را میشکند، به آن چندین پولبک میزند و به مسیر ادامه میدهد.

- روند ضعیف: قیمت در روند ضعیف کف را شکسته و در روند صعودی سقف را میشکند، ولی بعد از شکست گیر میکند و شبیه ساید-وی یا تریدینگ رنج باریک عمل میکند. قیمت در روند نزولی کف را میشکند ولی بعد از شکست گیر میکند و شبیه ساید-وی یا تریدینگ-رنج باریک عمل میکند.

چگونه از خط روند استفاده کنیم؟

هنگامی که نقطه سوم اعتبار خط روند را تایید کرد و روند مسیر اصلی خود را در پیش گرفت، خطوط روند در زمینههای مختلف عملکرد مفیدی از خود نشان خواهند داد. یکی از نکات مهم در رابطه با خط روند این است که دوست دارد، به جهت خود ادامه دهد. پس وقتی روند شیب مطمئنی داشته باشد، معمولا خط روند در همان شیب میماند.

در بازار بورس، خط روند علاوه بر مشخص کردن حد نهایی مراحل تصحیح روند، میتواند زمانی را که جهت روند تغییر کرده است، پیشبینی کند. مثلا در روند صعودی، معمولا حفره نزولی، به خط روند نزدیک شده یا شاید کمی از آن عبور کند.

دلیل این موضوع هم این است، معاملهگران تمایل دارند در امواج نزولی در یک روند نزولی خرید خود را انجام دهند که میشود، خط روند ما مانند مرز حمایت عمل کند. به علاوه، میتوان به عنوان محدوده خرید از آن استفاده کرد. این خط در روندی که نزولی باشد، تحت عنوان محدوده مقاومت یا فروش عمل میکند.

چگونه اعتبار خط روند را تعیین کنیم؟

در این قسمت لازم است درباره ویژگیهای خط روند صحبت کنیم.

قبل از هرچیزی باید بررسی کنیم که یک خط روند چگونه اعتبار میگیرد؟ پاسخ به این سوال دو پاسه دارد. ۱. زمانی که خط روند ما درستی و صحت خودش را حفظ کرده است، طولانی باشد. ۲. تعداد دفعاتی که در برخورد با قیمت ایستادگی کرده است، زیاد باشد.

به عنوان مثال در ترسیم خط روند، خط روندی که ۸ مرتبه قیمت را لمس کرده و همچنان پایدار مانده، بسیار مهمتر و معتبرتر از خط روندیست که تنها ۳ مرتبه در برابر قیمت ایستادگی کرده است. همچنین خط روندی که به مدت ۹ ماه تاثیر خود را حفظ کرده باشد نسبت به خط روند ۹ هفتهای یا ۹ روزه اهمیت بسیار بیشتری دارد. اعتبار بیشتر خط روند، اعتماد و اعتبار بیشتری را به وجود میآورد و نفوذ در آن از اهمیت بیشتری برخوردار است.

پنج نکته مهم در رابطه با رسم انواع خط روند

۱) در روند صعودی هر کف جدید باید بالاتر از کف قیمتی پیش از خود باشد. لزومی به بالاتر بودن هر قله از قله قبلی خود نیست، ولی چنانچه این شرط برقرار باشد، ادامه وضعیت فعلی محتملتر خواهد بود.

۲) در روند نزولی هر سقف جدید باید پایینتر از سقف قیمتی پیش از خود باشد و لزومی به پایینتر بودن هر دره از دره پیشین خود نیست.

۳) اگر نمودارهای کندلی را بهعنوان ابزار تحلیل انتخاب کردهاید، خط روند شما اصلا و ابدا نباید بدنه کندلتان را قطع کند و فقط میتواند با قیمت آغازین یا پایانی و بیشترین و کمترین قیمت تطابق داشته باشد. قانونی که گفتیم، زمان ترسیم خطوط مقاومت و حمایت نیز کارایی دارد.

۴) ترسیم خط روند با حداقل ۲ نقطه قابل انجام خواهد بود، ولی به منظور تایید اعتبار آن، بهتر است حداقل ۳ نقطه داشته باشیم.

۵) هرگز تلاش نکنید خط روند را منطبق با تصورات ذهنی خود ترسیم نمایید! تعصب شخصی نباید در تحلیل تکنیکال نقشی داشته باشد، لذا به زور چند نقطه را به یکدیگر وصل نکنید تا بگویید، ما خط روند را رسم کرده و کانال قیمتی را کشف نمودهایم!

سخن پایانی

توصیه میشود که تحلیلگران در راستای افزایش اعتبار تحلیل و کاهش ریسک معاملات از تکنیک تحلیل چند زمانی کمک بگیرند؛ به عنوان مثال چنانچه قصد دارید بر اساس خط روند صعودی در دوره زمانی هفتگی خرید و فروش فرمایید، بهتر است که مطابق با خطوط روند هم پوشان در نمودار روزانه عمل کنید. اما به صورت کلی، بههیچوجه از روی تعصب و تصورات ذهنی اشتباه، برای رسم خطوط و تنظیم اجباری منحیها اقدام نکنید، چرا که این تعصبات بر روی نحوه کشیدن خط روند تاثیر میگذارد و باعث اشتباه در شناسایی سطوح حمایت و مقاوت میشود.

در صورتی که خط روند، بهصورت کامل بر قوانین تحلیل نموداری منطبق نیست، به دنبال ابزار و یا الگوهای دیگری باشید. مثلا، زمانی که قیمت در جهتی خاص در حرکت است و افزایش یافته یا کاهش پیدا میکند، به آن روند میگوییم. اگر معاملهگران بلند مدت تشخیص دهند که روند صعودی است، خریدهای خود را انجام خواهند داد و برعکس، چنانچه روند نزولی باشد، برای فروش داراییهای خود در قیمتهای معقولتر اقدام میکنند تا در فاز اصلاحی و بعضا نزولی بازار، سوختن سرمایه خود را تماشا نکنند.