آموزش کندلها و الگوهای کندلی در بازارهای مالی و کاربرد آنها در معاملات

اگر قصد فعالیت در بازارهای مالی را دارید، استفاده از تحلیل تکنیکال میتواند به شما در جهت پیشبینی حرکت آتی قیمت کمک کند. در واقع تحلیل تکنیکال روشی ضروری برای بررسی وضعیت حال دارایی شما و حرکت پیش روی آن است.

در تحلیل تکنیکال، اولین ابزاری که به شما در جهت تحلیل قیمت کمک میکند، کندل استیکها هستند. «کندل استیک» یا نمودار شمعی (Candlestick) روشی برای نمایش اطلاعات قیمت است.

این نوع نمودارها برای اولین بار توسط ژاپنیها ابداع شدند، به همین علت به کندل استیکهای ژاپنی نیز معروف هستند. ژاپنیها در قرن ۱۸ میلادی برای معامله برنج، اطلاعات مختلفی را ثبت میکردند. به عنوان مثال قیمت شروع، پایان و حتی بالاترین و پایینترین قیمتهای معامله شده در روز.

اگر قصد آشنایی با کندل استیک و معامله با آنها را دارید، در این مقاله به معرفی تعدادی از آنها میپردازیم.

کندل چیست؟

اگرچه برای نمایش قیمت روشهای دیگری مثل نمودار خطی و میلهای وجود دارند، کندل استیکها، اطلاعات جامعی از قیمت در اختیار معاملهگران قرار میدهند. سرمایهگذاران و معاملهگران از کندل استیکها برای تصمیمگیری در معاملات و پیدا کردن نقاط ورود استفاده میکنند. در تعریفی جامع، کندل استیک نوعی نمایش قیمت در تحلیل تکنیکال است که در بازههای زمانی مختلف در اختیار معاملهگر قرار میگیرد.

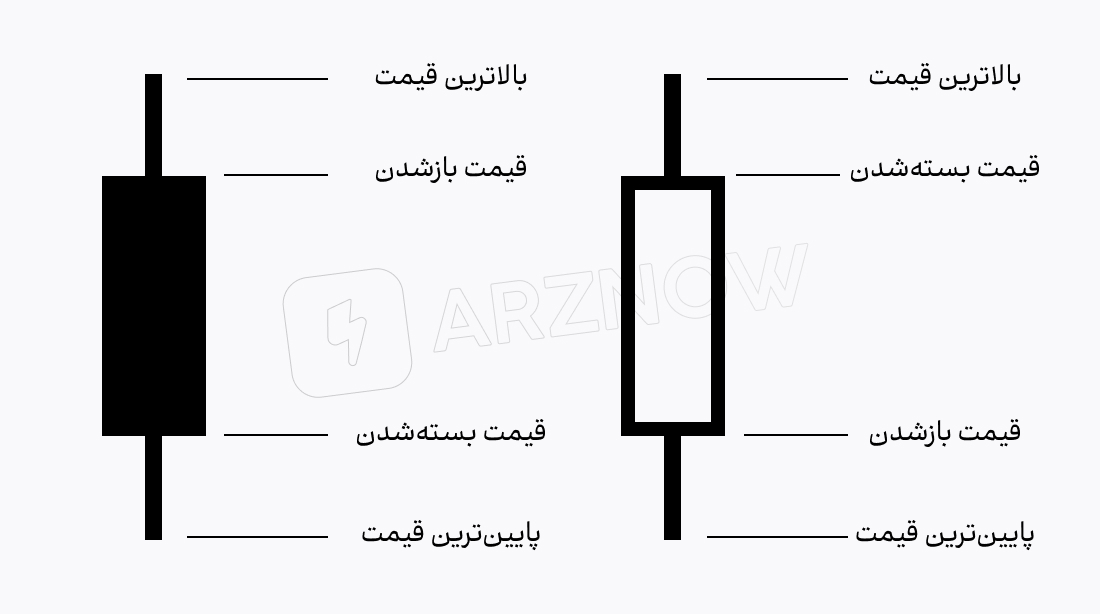

درست مانند نمودار میلهای، قیمت باز شدن (Open)، قیمت بسته شدن (Close)، بالاترین قیمت (High) و پایینترین قیمت (Low) در کندل استیک نمایش داده میشود.

فاصله بین باز و بسته شدن قیمت را بدنه کندل (Body) مینامند. وقتی بدنه کندل مشکی یا قرمز رنگ میشود، نشان میدهد که قیمت بسته شدن از قیمت باز شدن پایینتر است؛ به عبارتی بهعنوان یک کندل نزولی درنظر گرفته میشود. اگر بدنه اصلی، سفید یا سبز باشد، به این معنی است که قیمت افزایش پیدا کرده و در کندل، قیمت بسته شدن بالاتر از قیمت شروع معاملات است. در این حالت کندل مد نظر، صعودی بهشمار میرود.

گفتنی است که رنگ کندلها در تنظیمات هر پلتفرمی از جمله متاتریدر و تریدینگ ویو قابل تغییر است. معاملهگران حرفهای اغلب برای عدم سوگیری تصمیمات خود رنگهای پیشفرض سیستمها را تغییر میدهند.

فاصله بین بالاترین یا پایینترین قیمت با قیمت باز و بسته شدن، به عنوان «سایههای کندل» (Wick) درنظر گرفته میشود. سایهها نشاندهنده نوسانات قیمت در زمانهای متفاوت هستند که هیجانات معاملهگران را به نمایش میگذارند.

به عبارتی دیگر، سایههای قیمتی در کندلها، نشاندهنده قدرت خریدار و فروشنده هستند. به عنوان مثال اگر یک کندل سه برابر بدنهاش سایه قیمتی به سمت پایین داشته باشد، قدرت خریداران را نشان میدهد.

الگو کندلی چیست؟

کندل استیکها در واقع نوسانات قیمت را نمایش میدهند. اگرچه حرکات قیمت بهصورت تصادفی است، اما در دل این بینظمی نیز الگوهای خاصی دیده میشود. این اتفاق به تئوری آشوب نیز معروف است.

با استفاده از الگوهای کندل استیک میتوانید پیوتهای قیمتی، قدرت صعود و نزول روند و حتی حرکت آتی قیمت را پیشبینی کنید. این الگوها در تحلیل تکنیکال از اهمیت بالایی برخوردارند؛ چراکه در عین سادگی، اطلاعات جذابی را در اختیار معاملهگران و سرمایهگذاران قرار میدهند. معاملهگران برای پیدا کردن نقاط ورود و خروج بهینه نیز از کندل استیکها استفاده میکنند.

در سبکهای پرایس اکشن مثل پرایس اکشن ICT و پرایس اکشن RTM، توجه ویژهای به کندلها شده است. ستاپهای معاملاتی در اکثر این سبکها با مفهوم الگوهای کندلی گره خورده است.

از الگوهای گاوی میتوان به اینگالف، هارامی و چکش و از الگوهای خرسی میتوان به اینگالف، هارامی و پین بار نزولی اشاره کرد که در ادامه مقاله آنها را شرح میدهیم.

معامله با الگوهای کندلی در بازارهای مالی

برای معامله با الگوهای کندلی ابتدا باید آنها را شناسایی کنید و سپس در نواحی عرضه و تقاضا به معامله بپردازید.

الگوی چکش

الگوی «چکش» (Hammer) نمایانگر اتمام حرکت نزولی است. سایه بلند آن نشان میدهد که در ابتدا فروشندگان برای پایین کشیدن قیمت تلاش کردهاند، اما خریداران وارد بازار شده و باعث افزایش قیمت شدهاند. این الگو از آن جهت اهمیت دارد که اولین تلاش خریداران را در جهت نزولی بازار نشان میدهد و کندل صعودی بعدی این الگو را تایید میکند.

برای شروع معامله با استفاده از این الگو باید منتظر برخورد قیمت به ناحیه حمایتی بمانید. در صورتیکه قیمت بتواند به ناحیه مد نظر، واکنش نشان دهد و الگوی چکش ظاهر شود، میتوانیم انتظار رشد قیمت را داشته باشیم. با این حال نباید هیجان زده عمل کرد و وارد معامله خرید شد. کندل تاییدیه میتواند به افزایش برد معامله کمک کند که به شکل یک کندل صعودی ظاهر میشود. شما میتوانید بعد از تشکیل این کندل وارد معامله خرید شوید.

الگوی اینگالف

الگوی «اینگالف» (Engulf) که به الگوی پوشا نیز معروف است، به دو حالت صعودی و نزولی در بازار وجود دارد. الگوی اینگالف صعودی که در انتهای یک روند نزولی دیده میشود، بدنه قیمتی یک یا چند کندل قبلی را پوشش میدهد که بعد از آن انتظار رشد قیمتی داریم. گفتنی است که هر چه طول کندل صعودی بیشتر باشد، قدرت این الگو نیز بیشتر بوده و در ادامه انتظار رشد بیشتری میرود.

مشابه الگوی چکش، برای معامله با الگوی اینگالف صعودی، باید در نواحی حمایتی منتظر بمانید و سپس با تشکیل کندل تاییدیه وارد معامله شوید. کندل تاییدیه باید یک کندل صعودی باشد که مشابه عکس، بالای قیمت کلوز کندل اینگالف بسته میشود.

الگوی اینگالف نزولی نیز در انتهای روندهای صعودی ظاهر میشود. این الگو یک یا چند کندل قبل خود را بهطور کامل پوشش میدهد و حضور فعال فروشندگان را به نمایش میگذارد.

الگوی هارامی

این الگو نیز مانند الگوی اینگالف دارای دو نوع صعودی و نزولی است. الگوی هارامی نزولی دارای یک کندل سیاه یا قرمز کوچک بهدنبال خود بوده که به طور کامل داخل کندل قبلی جای میگیرد؛ بدین معنی که کندل صعودی، قیمت باز و بسته شدن کندل نزولی را دربرمیگیرد.

نکتهای که باید در نظر بگیرید این است که اگر قیمت بعد از الگو به سمت بالا حرکت کند، ممکن است به روند خود ادامه دهد، ولی اگر کندل بعدی این الگو نیز نزولی باشد، میتواند سقوط بیشتر را نشان دهد.

هارامی صعودی حالت وارونه هارامی نزولی است. این الگو که معمولا در انتهای روند نزولی ظاهر میشود، دارای یک کندل صعودی کوچک در کنار کندل نزولی قبل از خود است. بهطور کلی، این کندل کاهش فروش و کنترل خریداران را نمایش میدهد.

اگرچه این الگو همیشه موفق نیست، با این حال برای معامله الگوی هارامی صعودی و نزولی باید بهترتیب در نواحی حمایتی و مقاومتی منتظر بمانید.

سخنپایانی

یکی از مفاهیم بنیادین در بازارهای مالی که باید با آن آشنا شوید، الگوهای کندلی هستند. شما باید به عنوان معاملهگر و تحلیلگر با انواع الگوهای کندل استیک آشنا شوید تا بتوانید با یک بررسی اجمالی، روند قیمتی را تشخیص دهید و دارایی مورد نظرتان را تحلیل کنید.

گفتنی است که شناسایی این الگوها به تنهایی کافی نیست و بهتر است از حمایتها و مقامتها و حتی سایر اندیکاتورها و اسیلاتورها برای پیدا کردن نقاط ورود استفاده کنید.

استراتژی معامله مبنی بر کندل استیکها میتواند روش مفیدی برای معاملهگران باشد. تفاوتی ندارد از چه سبکی برای معاملات خود استفاده کنید، کندل استیک جامعترین حالت برای نمایش اطلاعات نمودار قیمت است.