کندل چیست و انواع آن کدامند؟ | آموزش کامل همراه با الگوها

الگوهای کندلی یکی از ابزارهای مهم در بازار سرمایه است که توسط تحلیلگران تکنیکال برای تحلیل و پیشبینی حرکت قیمتها استفاده میشود. در این مقاله، علاوه بر توضیح کندل و نحوه نمایش قیمت بازار توسط آن، به بررسی الگوهای کندلی مهم پرداخته و با نمایش شکل آنها، توضیح میدهیم که هر یک از این الگوها چگونه در تحلیل تکنیکال قابل استفاده هستند.

از انواع الگوهای کندلی میتوان به الگوهای چکش، دوجی، ستاره صبحگاهی (Morning Star)، مرد حلق آویز (Hanging Man) و … اشاره کرد. هر یک از این الگوها به شکل خاصی به نمایش قیمتهای بازار میپردازند و میتوانند در تحلیل تکنیکال برای پیشبینی حرکت قیمتها مورد استفاده قرار گیرند.

به این ترتیب، این مقاله میتواند به عنوان یک راهنمای مفید برای تحلیلگران تکنیکال و سایر افراد علاقهمند به بازار سرمایه باشد.

کندل چیست؟

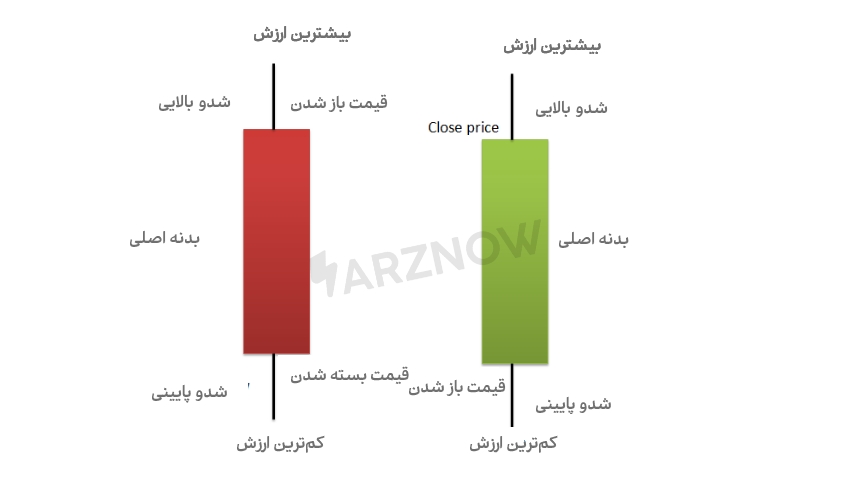

کندل (Candle) در نمودارهای قیمتی یک شمع است که رفتار قیمت در یک بازه زمانی خاص را نشان میدهد.

بازههای زمانی بر روی نمودار کندل استیک که میتوانیم مورد بررسی قرار دهیم، معمولا یک روز، یک هفته، یک ماه یا هر بازه زمانی دلخواه دیگری است. هر کندل معمولا توسط چهار قیمت (قیمت باز و بسته شدن معامله و همچنین بالاترین و پایینترین قیمت) نشان داده میشود.

در یک کندل، بخش بالایی کندل (سایه بالایی) نشاندهنده بیشترین قیمت در بازه زمانی مورد نظر و بخش پایینی کندل (سایه پایینی) نیز نشاندهنده کمترین قیمت در همان بازه است. همچنین، قسمت بالایی بدنه کندل، قیمت باز شدن و قسمت پایینی بدنه کندل، قیمت بسته شدن در آن بازه زمانی را نمایش میدهد.

کندل یکی از ابزارهای اصلی تحلیل تکنیکال در بازارهای مالی به شمار میآید و به عنوان یکی از روشهایی که برای مشاهده و تحلیل رفتار قیمت به کار میرود، بسیار مفید است.

الگوی دوجی (Doji)

در این الگو، قیمت باز و بسته برابر یا نزدیک به هم هستند و به همین دلیل، بدنه کندل بسیار کوتاه است و بیشتر شبیه به یک خط افقی است.

الگوی کندلی دوجی به صورت یک صلیب یا بهاضافه به نظر میرسد. این الگو به عنوان یک الگوی شمعی نشان دهنده عدم قطعیت و تردید در بازار است و ممکن است نشاندهنده تعادل قدرت بین خریداران و فروشندگان نیز باشد. در مواقعی هم میتوان از آن بهعنوان یک علامت برای تغییر جهت قیمت در بازار مالی استفاده کرد.

الگوهای صعودی

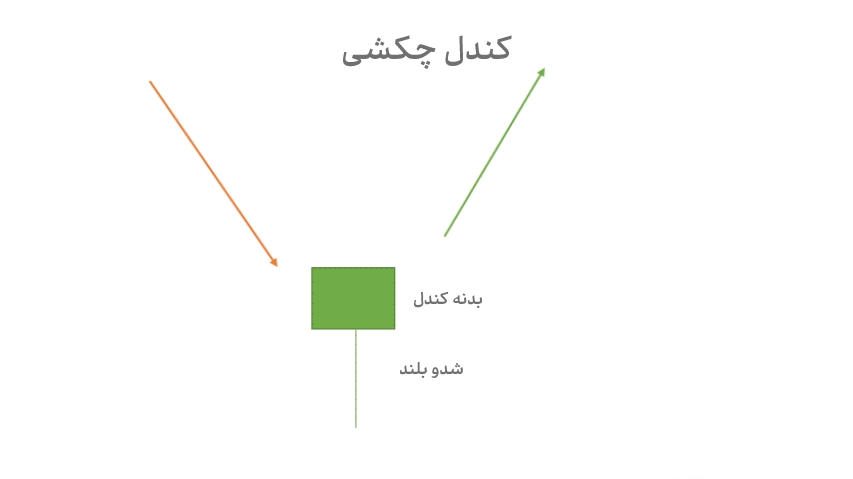

الگوی چکش (Hammer)

این الگو در نمودار قیمتی بهصورت یک کندل با بدنه کوچک و سایههای طولانی به سمت پایین در انتهای روند نزولی نمودار ظاهر میشود.

سایه پایینی قیمت نشان میدهد که در پایان دوره قیمتی، بازار با تقاضای بیشتری مواجه شده و قادر به ادامه رشد نبوده است. بنابراین، الگوی کندلی چکش، نشانی از تغییر جهت حرکت بازار از نزولی به صعودی دارد.

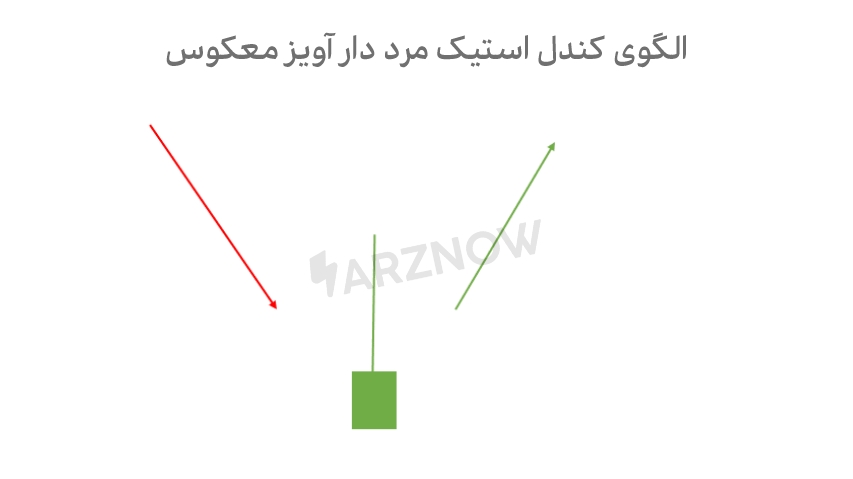

الگوی چکش معکوس (Inverted Hammer)

این الگو در انتهای روند نزولی در یک سطح مهم پرایس اکشنی ایجاد میشود. بدنه کندل در این الگو در انتهای پایینی آن قرار دارد و سایه بالایی بلندی در آن مشاهده میشود.

اگر الگوی Inverted Hammer با شمع سبز پس از آن با بدنه بلند تایید شود، احتمال افزایش قیمت زیاد است. این الگو بهعنوان یک نشانه مثبت در تحلیل تکنیکال مورد استفاده قرار میگیرد و به معنای افزایش احتمال صعود قیمت است.

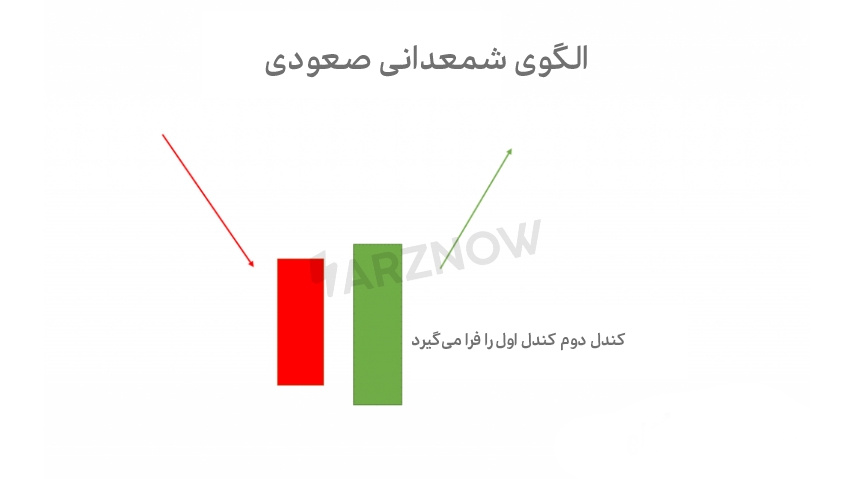

الگوی Bullish Engulfing

الگوی کندلی Bullish Engulfing یک الگوی نموداری در بازارهای مالی است که معمولا به عنوان نشانهای از افزایش قیمت در آینده تلقی میشود.

این الگو زمانی شکل میگیرد که کندلی نزولی (یا قرمز) با یک کندل صعودی بلند بعد از آن دنبال میشود و بدنه آن کل بدن کندل قبلی را میپوشاند. این الگو نشان میدهد که در طی نوسانات بازار، فروشندگان در ابتدا قدرت بیشتری داشتند، بهطور ناگهانی خریداران بالقوه وارد بازار شدند و در نهایت باعث ایجاد این الگوی کندلی شدند. این الگو بهعنوان نشانهای از تغییر جهت قیمت از پایین به بالا و افزایش احتمالاتی قیمت در آینده در نظر گرفته میشود.

همانطور که همیشه در بازارهای مالی رخ میدهد، هیچ الگوی نموداری نمیتواند صد درصد صحیح باشد. بنابراین، برای اطمینان از صحت این الگو باید با تحلیل تکنیکال دقیقتر، تحلیل فاندامنتال و دیگر شاخصها همراه باشد.

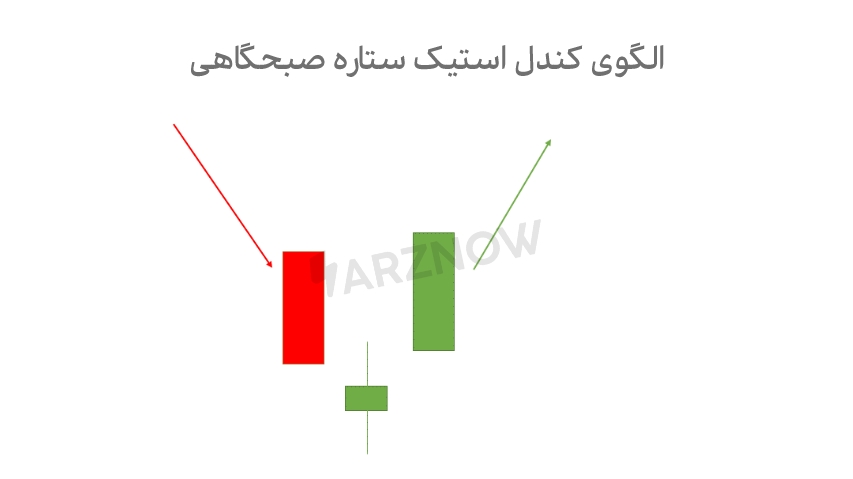

الگوی ستاره صبح گاهی (Morning Star)

الگوی کندلی Morning Star یک الگوی کندلی در بازارهای مالی است که معمولا به عنوان نشانهای از افزایش قیمت در آینده تلقی و در انتهای روند نزولی ظاهر میشود.

این الگو از ۳ کندل تشکیل شده است که کندل اول یک کندل نزولی، کندل دوم یک کندل دوجی و کندل سوم یک کندل صعودی است. کندل اول ادامه روند نزولی را نشان میدهد، کندل دوجی نشانگر بیتصمیمی در بازار و کندل سوم علامت ورود گاوها به بازار است. کندل سوم باید کاملا خارج از بدنه کندل اول و سوم باشد.

الگوی سه سرباز سفید (Three White Soldier)

الگوی کندلی سه سرباز سفید، یک الگوی قیمتی است که در نمودارهای کندلی، سه کندل سفید با بدن بلند بهترتیب در کنار هم قرار میگیرند و در انتهای یک روند نزولی تشکیل میشود.

کندلها در این الگو سایههای بلندی ندارند و قیمت باز شدن آنها در محدوده بدنه کندل قبلی قرار میگیرد. این الگو معمولا بهعنوان نشانهای از افزایش قدرت خریداران و احتمال بالا برای ادامه روند صعودی در بازار تلقی میشود.

با شکل گیری الگوی سه سرباز سفید، خریداران تلاش میکنند تا قیمت را به سمت بالا ببرند و قدرت خرید آنها در مقایسه با فروشندگان افزایش مییابد. تایید الگوی سه سرباز سفید باید با سایر شاخصها و روشهای تحلیلی دیگر همراه شود.

الگوی Bullish Harami

این الگو زمانی ایجاد میشود که بعد از یک کندل قرمز با بدنه بلند (bearish) که نشان دهنده نزول قیمت است، یک کندل سبز جدید با بدنه کوتاه (bullish) که نشاندهنده صعود قیمت است، به وجود بیاید

بدنه کوتاه کندل سبز جدید درون بدنه بلند کندل قرمز قدیمی قرار دارد و به عبارت دیگر کندل جدید در محدوده قیمتی کندل قبلی قرار گرفته است. این الگو بهعنوان یک نشانه مثبت در تحلیل تکنیکال مورد استفاده قرار میگیرد و به معنای افزایش احتمال صعود قیمت است.

الگوهای نزولی

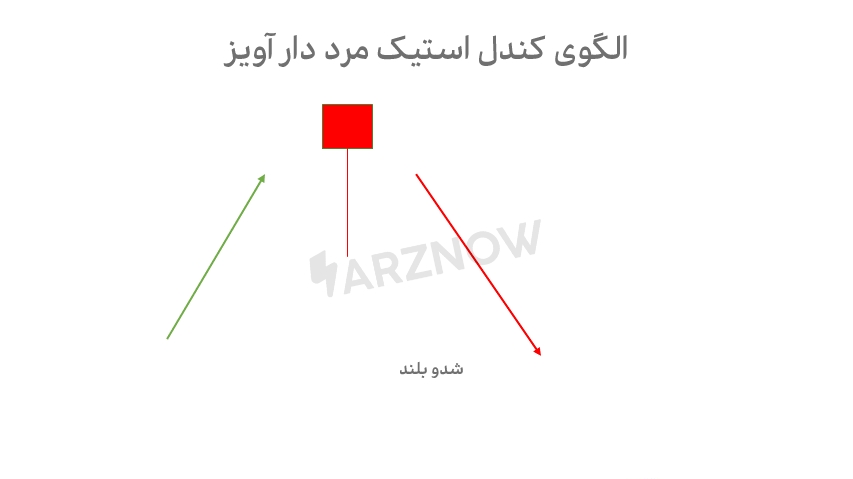

الگوی مرد حلق آویز (Hanging Man)

عبارت Hanging Man به معنای مرد به دار آویخته است و این الگو زمانی تشکیل میشود که یک کندل با بدن بلند و سایه پایینی بلند در انتهای روند صعودی تشکیل شود.

بدن کندل معمولا رنگ قرمز یا سیاه است و سایه پایین آن باید حداقل دو برابر طول بدنه آن باشد. این نشان میدهد که در آخرین قیمت، خریداران تلاش کردند تا بازار را بالا ببرند، اما فروشندگان بهسرعت آنها را به تعادل بازگرداندند و قیمت را به پایین بردند.

با توجه به اینکه Hanging Man میتواند به عنوان یک نشانه احتمالی برای روند نزولی در بازار تلقی شود، بسیاری از تریدرها از این الگو برای تصمیمگیری در مورد معاملات آینده استفاده میکنند. با این وجود، برای تایید این الگو، باید اطمینان حاصل شود که نوسانات بازار تحت تاثیر عوامل دیگری نیز نیستند.

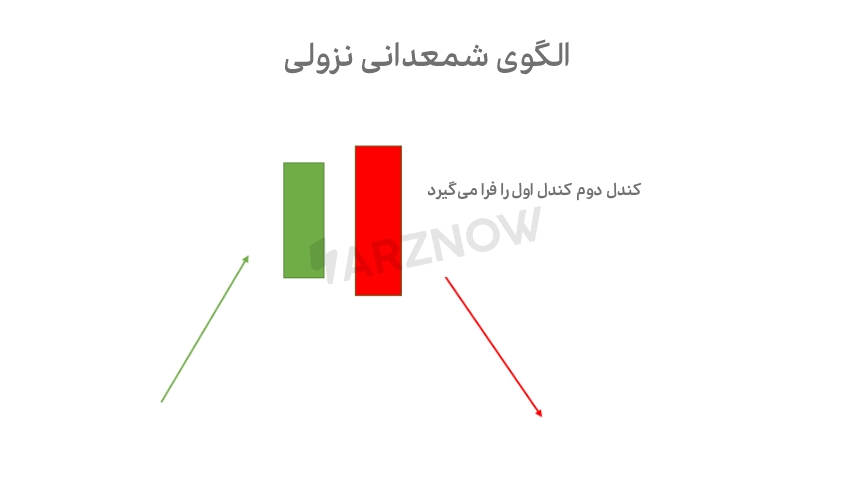

الگوی Bearish Engulfing

الگوی کندلی Bearish Engulfing یک الگوی نموداری در بازارهای مالی است که بهصورت عمده برای پیشبینی نوسانات نزولی در بازار استفاده میشود.

در این الگو، دو کندل در کنار هم قرار میگیرند. اغلب کندل اول رنگ سفید یا سبز دارد و کندل دوم به رنگ قرمز است. بدن کندل دوم، بدن کندل اول را بهطور کامل پوشش میدهد و همچنین سایههای بالا و پایین آن بیشتر از سایههای کندل اول هستند.

این الگو نشان دهنده این است که در آخرین قیمت، فروشندگان نسبت به خریداران برتری پیدا کردهاند و توانستهاند بازار را به سمت پایین هدایت کنند. به عبارت دیگر، این الگو نشان میدهد که قیمت در حال سقوط است و احتمالا به دلیل فشار فروشندگان، رشد قیمت متوقف خواهد شد.

با توجه به اینکه Bearish Engulfing میتواند بهعنوان یک نشانه احتمالی برای روند نزولی در بازار تلقی شود، بسیاری از تریدرها از این الگو برای تصمیمگیری در مورد معاملات آینده استفاده میکنند.

الگوی Evening Star

الگوی کندلی Evening Star یک الگوی شمعی است که در نمودار قیمتهای مالی استفاده میشود. این الگو شامل سه شمع است که در انتهای یک روند صعودی قرار میگیرند.

یک شمع سفید بلند با بدن بلند، که نشاندهنده باز شدن قیمت در پایین و به پایان رسیدن با بالاترین قیمت در روز است. یک شمع با بدن کوتاه یا بدون بدنی که معمولا به شکل الگوی دوجی دیده میشود. این شمع نشان دهندهی عدم قطعیت بازار است و ممکن است نشان دهندهی قدرت برابر خریداران و فروشندگان باشد.

یک شمع قرمز یا سیاه کوتاه با بدن بلند که نشاندهنده باز شدن قیمت روز در بالا و به پایان رسیدن با پایینترین قیمت روز است. این شمع بیانگر تسلط فروشندگان در بازار خواهد بود.

وقتی این سه شمع به ترتیب بالا در نمودار قرار میگیرند، الگوی Evening Star شکل میگیرد. این الگو به عنوان یک الگوی برای تحول روند قیمتی از روند صعودی به روند نزولی در بازار شناخته شده است.

الگوی سک کلاغ سیاه (Three Black Crows)

این الگو از سه کندل سیاه پشت سر هم تشکیل شده که هر یک از آنها با بدنهای طولانی و سایههای کوتاه بسته میشوند.

همه سه کندل در نزدیکی انتهای روند صعودی نمودار قرار میگیرند و هر کدام از آنها با قیمت پایانی پایینتر از کندل قبلی خود به پایان میرسند. این الگو ممکن است نشاندهنده این باشد که قیمت دارای شتابی به سمت پایین و بازار در حال تغییر روند از رشد به کاهش است.

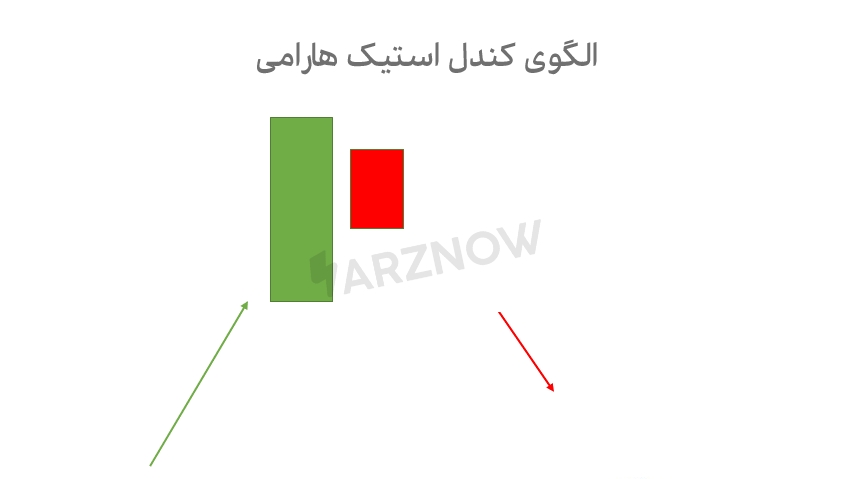

الگوی Bearish Harami

الگوی کندلی Bearish Harami یک الگوی قیمتی در تحلیل تکنیکال بازار سرمایه است که به عنوان یک نشانه برای تغییر روند از یک بازار صعودی به یک بازار نزولی شناخته میشود.

این الگو در دو مرحله شکل میگیرد. در مرحله اول، یک کندل بلند با بدن بزرگ و رنگ سبز که نشاندهنده صعود قیمت است. در مرحله دوم، یک کندل کوتاه با بدن کوچک و رنگ قرمز که بهطور کلی داخل بدنه کندل قبلی قرار دارد. مشاهده این الگو در سطح مناسب پرایس اکشنی معمولا نشانه تغییر روند از صعودی به نزولی است.

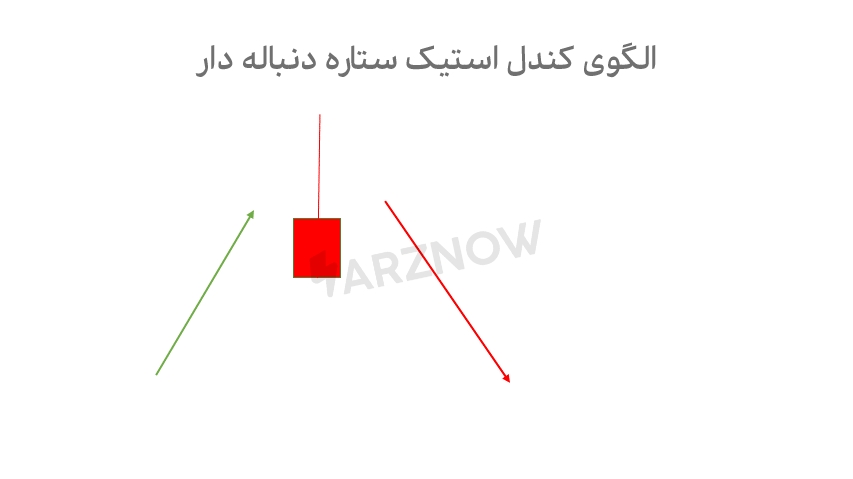

الگوی Shooting Star

این الگو معمولا به عنوان یک نشانه برای برگشت قیمت مورد استفاده قرار میگیرد. الگوی Shooting Star معمولا در انتهای روندهای صعودی تشکیل میشود. در این الگو، بدنه کندل در ناحیه پایینی آن قرار دارد و سایه بالایی بلندی دارد. این الگو برعکس الگوی کندلی Hanging Man است.

سخن پایانی

در این مقاله، به بررسی انواع الگوهای کندلی در بازار سرمایه پرداختیم. هر یک از این الگوها به شکل خاصی به نمایش قیمتهای بازار میپردازند و میتوانند در تحلیلهای فنی برای پیشبینی حرکت قیمتها مورد استفاده قرار گیرند.

با توجه به اینکه الگوهای کندلی ابزاری مهم در تحلیل بازار سرمایه هستند، آشنایی با این الگوها میتواند برای تحلیلگران فنی و سایر افراد علاقهمند به بازار سرمایه بسیار مفید باشد. به دلیل اهمیت بالای الگوهای کندلی در تحلیل بازار سرمایه، توصیه میشود که همیشه در تحلیل و پیشبینی حرکت قیمتها از این الگوها استفاده کنید.

البته بهتر است بدانید که هیچ الگوی نموداری نمیتواند صد درصد صحیح باشد، بنابراین برای اطمینان از صحت این الگو باید با تحلیل تکنیکال دقیقتر، تحلیل بنیادی و دیگر شاخصها همراه باشد.