استراتژی پیپو؛ افزایش درآمد در بازار فارکس

سرمایهگذاری در بازارهای مالی مانند بازار فارکس نیاز به یادگیری استراتژیهای سرمایهگذاری دارد و یک سرمایهگذار موفق باید یک هدف معاملاتی برای خود داشته باشد. استراتژیهای مختلفی در بازار فارکس و سایر بازارهای مالی وجود دارد و هر کدام از آنها ممکن است برای گروهی از معاملهگران با تیپ شخصیتی منحصربهفرد مناسب باشد. استراتژی مووینگ اوریج یکی از این استراتژیهاست که احتمالا اسم آن را شنیدهاید و کاربرد زیادی در بازارهای مالی و معامله شاخصها دارد. از روی استراتژی مووینگ اوریج، استراتژی دیگری طراحی شده است که pipo نام دارد و بین معاملهگران فارکس محبوب شده است.

استفاده از استراتژی پیپو نیازمند اضافه کردن چند اندیکاتور میانگین متحرک به نمودار است. در ادامه به معرفی استراتژی پیپو و نحوه استفاده آن در بازار فارکس پرداخته خواهد شد.

استراتژی پیپو چیست؟

نیما آزادی که یکی از مدرسان معروف حوزه بازارهای مالی است، استراتژی پیپو را برای اولینبار در ایران معرفی کرده است. وی در تحقیق خود بر روی بیش از ۵۰۰ جفت میانگین متحرک با تنظیمات مختلف، پژوهش انجام داده و ترکیبهای مختلف را بررسی کرده است. استراتژی پیپو در ابتدا بررسی میکند که بازار برای خرید یا فروش مناسب است یا خیر! سپس با توجه به جفت میانگین متحرک و واکنش قیمت به سطوح پیوت، معاملات انجام میشود.

در بدترین حالت در سیستم معاملاتی پیپو، ۵۰ درصد از معاملات با سود بسته میشود، ۴۰ درصد از معاملات سربهسر میشود و ۱۰ درصد از معاملات با ضرر بسته میشود. مبنای اصلی استراتژی پیپو، پیوتها هستند و مناسبترین تایمفریم برای آن، تایمفریم ۱۵ دقیقه است. همچنین استفاده از این استراتژی در تایمفریمهای دیگر به هیچ وجه توصیه نمیشود. واضح است که شرط پیشنیاز برای استفاده از این استراتژی، آشنایی با تحلیل تکنیکال است.

برای بهرهمندی از فرصتهای معاملاتی با استراتژی پیپو، نیازمند سه عدد اندیکاتور میانگین متحرک و سطوح پیوت هستیم. تنظیمات هر یک از اندیکاتورهای میانگین متحرک را در ادامه ذکر میکنیم.

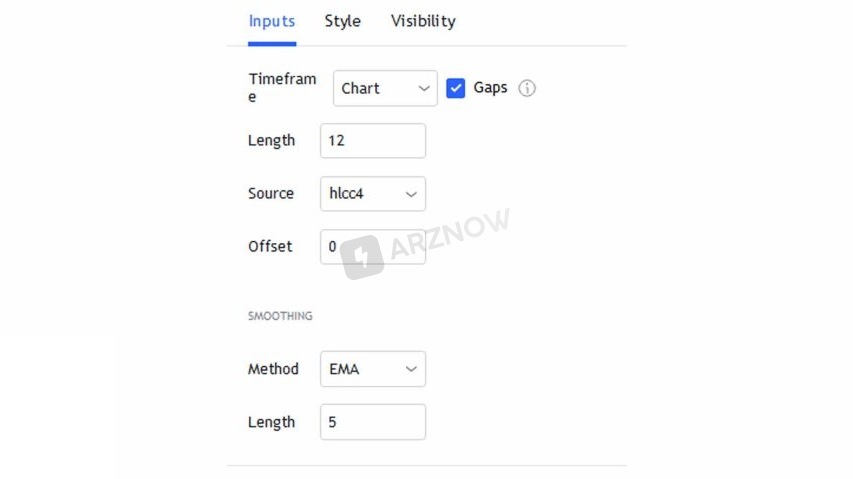

- مشخصات اندیکاتور میانگین متحرک اول: دوره ۱۲ روزه، نمایی و شیفت صفر

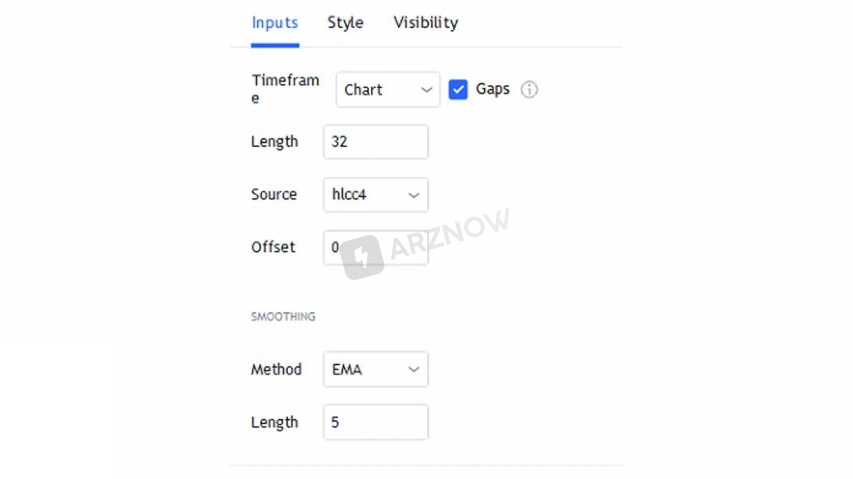

- مشخصات اندیکاتور میانگین متحرک دوم: حالت نمایی، دوره ۳۲ روزه و رنگ دلخواه

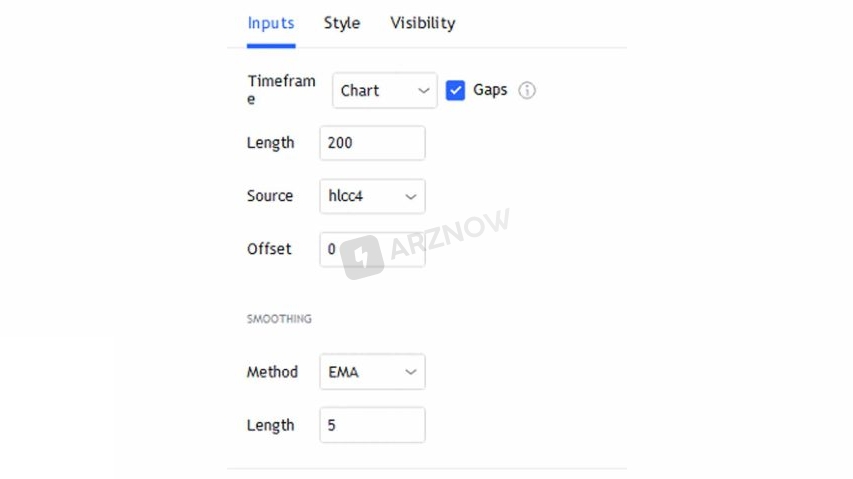

- مشخصات اندیکاتور میانگین متحرک سوم: حالت ساده، دوره ۲۰۰ روزه، شیفت صفر و رنگ دلخواه

بهترین ساعات برای معامله با استراتژی پیپو بین ساعت ۱۰ تا ۱۹ هستند. برای استفاده از سیستم معاملاتی پیپو، تایمفریم ۱۵ دقیقه را در نظر بگیرید.

معاملهگران در جفت ارزهای EUR/USD، AUD/USD، USD/CAD، EUR/GBP، NZD/USD، GBP/USD، USD/CHF، EUR/JPY و USD/JPY بیشتر از این استراتژی استفاده میکنند.

آموزش استراتژی پیپو

برای استفاده از استراتژی پیپو در بازار معاملاتی فارکس، در مرحله اول باید تعیین کنید که میخواهید خرید کنید یا بفروشید؟ استراتژی پیپو از میانگین متحرکهای ۱۲ و ۳۲ روزه که قبلتر به آنها اشاره شد، استفاده میکند. در این روش، اگر میانگین متحرک ۱۲ روزه (که با رنگ دلخواه تنظیم میشود) پایینتر از میانگین متحرک ۳۲ روزه باشد، بهتر است موقعیتهای فروش را در نظر بگیرید و اگر شرایط برعکس باشد، موقعیتهای خرید مدنظر خواهد بود.

بعد از تعیین حالت بازار (خرید یا فروش) توسط میانگین متحرکها، شما باید به دنبال نقاط ورود باشید. در صورت شکست سطح پیوت به سمت بالا، میتوانید وارد معامله خرید شوید و در صورتی که هر دو میانگین متحرک موقعیت فروش را اعلام کنند و سطح پیوت به سمت پایین شکسته شود، میتوانید وارد معامله فروش شوید. همچنین، اندیکاتور سوم در استراتژی پیپو (در حالت ۲۰۰ روزه) نقشی حمایتی و مقاومتی دارد.

چند نکته در سیستم پیپو

برای انجام معاملات با استراتژی پیپو، باید توجه داشته باشید که برخی نکات مهم وجود دارند که با رعایت آنها میتوانید سود بیشتری را در معاملات خود کسب کنید. نقطه تقاطع دو میانگین متحرک در نمودار برای ورود به معامله نقش خاصی ندارد. همانطور که اشاره شد، برای ورود به معاملات خرید، میانگین متحرک ۱۲ روزه باید بالاتر از میانگین متحرک ۳۲ روزه قرار بگیرد و برای ورود به معاملات فروش، میانگین متحرک ۱۲ روزه باید پایینتر از میانگین متحرک ۳۲ روزه قرار بگیرد و سپس شما میتوانید بر اساس سطح پیوت وارد معامله شوید.

لطفا توجه داشته باشید، در صورتی که بهعنوان مثال، میانگین متحرکها در حالت خرید باشند، نباید به دنبال معاملات فروش باشید، زیرا این بازه فقط مناسب معاملات خرید است. همچنین، زمانی که میانگین متحرکها در حالت فروش هستند، شما نباید اقدام به خرید کنید.

استفاده از میانگین متحرکهای ۱۲ روزه و ۳۲ روزه، برای تعیین خرید و فروش در بازارهای مالی مناسب است، اما این میانگین متحرکها برای تعیین نقاط ورود و خروج از معاملات استفاده نمیشوند.

پیپو و نقطه ورود، حد سود و حد ضرر

در استراتژی پیپو، شما باید همانند سایر استراتژیها، نقاط ورود و خروج خود را مشخص کنید. برای تایید ورود به معامله در موقعیتهای خرید، شما باید به دنبال شکست یک سطح پیوت توسط یک کندل و بسته شدن بالای آن سطح باشید. در معاملات فروش، باید به بسته شدن یک کندل که سطح پیوت را به سمت پایین شکسته باشد، توجه کنید.

شکل پایین شرایط مناسب برای بازکردن موقعیت فروش را بعد از نقطه تقاطع مشخص شده طبق این استراتژی نشان میدهد.

شکل پایین بعد از نقطه تقاطع، شرایط مناسب برای باز کردن موقعیت خرید را نشان میدهد.

با توجه به متن، در معاملات خرید، میتوانید نواحی نزدیک به مقاومت بعدی را به عنوان «نقاط حد سود» (Take Profit) تنظیم کنید، و در معاملات فروش، نواحی نزدیک به حمایت بعدی را به عنوان نقاط حد سود تنظیم کنید. بدین ترتیب، این نواحی برای تعیین حد سود مناسب خواهند بود.

در مورد «حد ضرر» (Stop Loss)، در معاملات فروش، شما میتوانید سطح مقاومت قبلی و در معاملات خرید، سطح حمایت قبلی را بهعنوان حد ضرر در نظر بگیرید. با این روش، میتوانید حدود حد ضرر و سود خود را در معاملات مشخص کنید.

معمولا در اکثر مواقع میزان ریسک به ریوارد یکبهیک است، اما موقعیتهای معاملاتی با ریسک به ریواردهای بیشتر را نیز میتوان توسط آن پیدا کرد. هنگامی که سرمایهگذاران سیگنال ورود به معامله را دریافت میکنند، اگر فاصله بین دو پیوت حدود ۳۰ الی ۳۵ پیپ باشد، شرایط برای ورود به معامله مناسب خواهد بود. لازم به ذکر است که ۴۰ درصد معاملات با استراتژی پیپو بهصورت سربهسر پایان مییابد و احتمال ضرر آن ۱۰ درصد است.

سخن پایانی

یک سرمایهگذار هنگام ورود به بازارهای مالی، نیاز دارد تا با ابزارهای معاملاتی مناسب برای هر بازار آشنایی پیدا کند، زیرا برای کسب سود در این بازارها و استمرار جریان درآمدی قطعا به این ابزارها نیاز خواهد داشت. در این مقاله به توضیح استراتژی پیپو و چگونگی استفاده از آن پرداخته شد، اما باید در نظر داشت که مانند هر استراتژی دیگری، قبل از استفاده از آن به منظور کسب درآمد، باید به صورت آزمایشی و در حالت دمو از آن استفاده کرد تا درصد موفقیت واقعی آن برای ما به دست آید و تجربه چگونگی استفاده از آن کسب شود.